家計は安定していたほうが良いですよね。お金のことばかり考えていてもダメですが、最初に時間を作ってしっかり考え「仕組み」を作っておけば、その後お金について考える時間は少なくできます。

節約できる家計を日常とすれば、節約しているという感覚もなくなります。

今回は、私が実際にやっている、節約できる家計にするための方法を3ステップにまとめました。

だれでもできる簡単な方法ですのでぜひ参考にして頂ければ嬉しいです。

私の家庭では全体の収支だけ気にしているわ

家計簿はちゃんとつけているさ

どれも必要なことだけだけど、ステップを踏んでいくことで意味を成すのよ

節約できる家計にするための3ステップを知る

それでは一つひとつを見ていきましょう。

STEP1:「全体のお金の流れ」把握

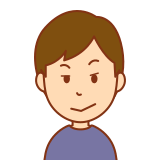

このステップでは下に示す図を作成することが目標です。

銀行を並べる

契約している「銀行」を全て書きだします。ここは一番重要なところですので抜けもれのないようにしてくだい。ここから全てが始まります。給料が振り込まれている銀行はどこか、もわかるようにしておきます。

契約している「銀行」は抜けもれなく全て書き出す!

使用頻度が少ない銀行がある場合は解約し、使用している銀行に集約しておきましょう。今やらないとそのままですよ。作成する過程でムダなものはどんどん省いていきましょう。

カードを並べる

先ほど書いた「銀行」に結びついている「カード」を書きだしていきます。ここも抜けもれがないようにしてくださいね。少し面倒かもしれませんが、1回やっておけばその後の管理が楽になりますよ。

ムダに年会費を払っているカードは即時解約する!

その日の内に解約手続きをしてください。

明日やろうは馬鹿野郎です

固定費を並べる

「銀行」から直接引き落としている固定費、あるいは「銀行」から「カード」を経由して引き落とししている固定費を書き出していきます。キャッシュレス決済などは固定費ではないと思いますが、どこに結びついているか忘れないためにも書き留めておきましょう。

銀行から直接払っている固定費は、カードを経由して払えないか調べる!

これはポイントの取り逃しを防ぐため。特に電気・ガス・水道などの光熱費はカードを経由して払えるものも多くなってきたのでしっかり調べましょう。《ポイントを貯めない=浪費している》ですよ。ついでにここでもうひとつポイント。

固定費は可能な限り一つのカードに集約する!

これはポイントの分散を避けるためです。複数のカードでポイントをちょこちょこ貯めても、少額ずつしか貯まりません。おすすめは楽天銀行⇒楽天カード⇒固定費の流れで固定費を引き落とすという方法。楽天経済圏で暮らす人からしたら鉄板ですね。楽天つながりでさらにおまけをひとつ。

給料受け取りは「楽天銀行」が◎!

なぜかというと、一つ目は「楽天銀行から各銀行にスマホで振り込み送金ができる」からです。この機能があれば銀行やATMでお金をおろして、またどこかに振り込むという手間が省けます。この機能は楽天銀行だけではありませんが、個人的には使いやすいのでおすすめです。二つ目は「1回の給与受け取りで楽天ポイントが3ポイント受け取れる」こと。少しだけだけどやはり嬉しい。

先ほどの流れに給与をプラスし、給与 ⇒ 楽天銀行 ⇒ 楽天カード ⇒ 固定費とし、貯金用の銀行を一つもつ、という体制が個人的には最小最強です。

楽天カードの発行がまだの方は、早めに発行しておきましょう。

楽天カード新規入会キャンペーンSTEP1のまとめ

- 1層目:銀行

- 2層目:カード

- 3層目:固定費(他も参考記載)

の順で図を作成してみてください。1回作ってしまえば、あとから銀行を増減させるときやカードを増減させるとき、固定費の引き落とし先を変更するとき、カードの引き落とし先を変更するときなど、全体を把握したうえで様々な変更をすることができます。まずはここから始めて「全体のお金の流れ」を把握してください。

STEP2:「資産総額」とその月の「収支」把握

次のステップに行くわよ

家計簿アプリ「MoneyForward」を活用する

「全体のお金の流れ」を把握したら、そこで書きだした「銀行」と「カード」を家計簿アプリ「MoneyForward」に登録しましょう。

この家計簿アプリ「MoneyForward」の無料版は「銀行」と「カード」を合わせて10個まで登録ができます。有料版は月額プラン480円、年額プラン5300円(月額約442円)で、無制限に登録できます。

無料版の登録数(10個)に抑えられるよう「銀行」と「カード」を整理する!

「MoneyForward」は有料版を使っても良いのですが(いろいろな分析もできるし)、無料版で本当に十分。無制限に登録できるのは良いですが、あまり増やし過ぎても管理が大変でメリットはありません。そのため、10個を超えてしまっている人は、登録数を10個に抑えられるように今一度ムダな「銀行」や「カード」を整理してみてください。

登録の優先順位として、まずは「銀行」を登録していき、そのあと主要な「カード」から登録していきます。カードは全部を登録しなくても構いません。今回のステップである「資産総額」を把握するためには、確実にすべての「銀行」を登録してください。

証券口座について

ここで、把握しておきたいポイントを一つ。

「証券口座」を登録するか否かは個人判断で!

「MoneyForward」は「証券口座」も登録できます。「資産総額」を把握するという意味では「証券口座」を登録すべきです。ですが、保有資産での各々の値動きによって金額が上下しやすいので、 日々の収支を少しでも正確に把握したいという人は証券口座を登録しないほうが良いです。証券口座の金額は、それぞれの証券口座専用のアプリで別個に管理することもできます。

「資産総額」とその月の「収支」を見る

「銀行」を登録し終わったら 「MoneyForward」 のホーム画面にある「資産総額」をご覧ください。それが今あなたが持っている資産の総額です。

さらに、「資産総額」の下にある「今月の家計簿」のその月の「収支」に注目しましょう。今月は+収支なのか、-収支なのかが一目でわかります。

※注意 「収入」「支出」の部分は、各銀行から引き出されたものを支出、入れられたものを収入としているため、普段使っている「収入」「支出」の意味合いとは異なります。例えば、ある銀行からある銀行に20万円移動したとすると、収入が20万円増え、支出も20万円増えます。このような金額も含まれてしまう為、「収入」「支出」の金額は参考程度に見て、「収支」の金額に注目するようにしてください。

STEP2のまとめ

家計簿アプリ「MoneyForward」を活用して、「資産総額」とその月の「収支」という全体像をつかんでください。

「資産総額」が思ったより少ない、「収支」がー収支であれば、本当に危機感をもって次の最終ステップに進んでください。この危機感を持つことがこのステップの裏テーマなのでした。

ちなみに「資産総額」が思ったより多い、または「収支」が+収支である、という方でも油断は禁物です。その月の調子が良かっただけかもしれません。さらに、どう良かったのかがわからなければ継続することができませんし、さらなる改善も生まれません。次の最終ステップがあって完結します。

STEP3:固定費以外の「家計簿」作成

ついに最終ステップ突入よ

最終ステップは、固定費以外の「家計簿」をつける、です。さきほど使用した「MoneyForward」で家計簿をつけているよ、という人もいると思います。私も一度は試みましたが、最終的には手書きで把握する派に落ち着きました。

その理由は以下の2つ。

- 全体を一目で見渡しながら記入していける

- 融通が利く

これに尽きます。家計簿アプリが肌に合う人はそちらでも全く問題ありません。今回は「手書き家計簿」の方法を書いていきます。

ここで、最終ステップの題目として”固定費以外の”家計簿をつける、と書きましたが、より楽に「手書き家計簿」をつけるためには“固定費以外の”のものをできるだけ”固定費化”することをおすすめします。

どういうことかというと、例えばいつも定期的に買っている水や洗剤や化粧品などを”固定費化”すれば良いのです。

個人的には、amazonの「定期おトク便」がおすすめ!

そうすることで、家計簿をつける項目が少なくなります。

※水道代や電気代、ガソリン費、スマホ費などの固定費は変動すると思いますが、1年分の平均値を出して少し上乗せしておけば「固定費化」できます。

“固定費以外の”のものも、できるだけ”固定費化”する!

より楽に「手書き家計簿」をつけるもう一つのポイント。

「手書き家計簿」はフォーマットを徹底的に作り込む!

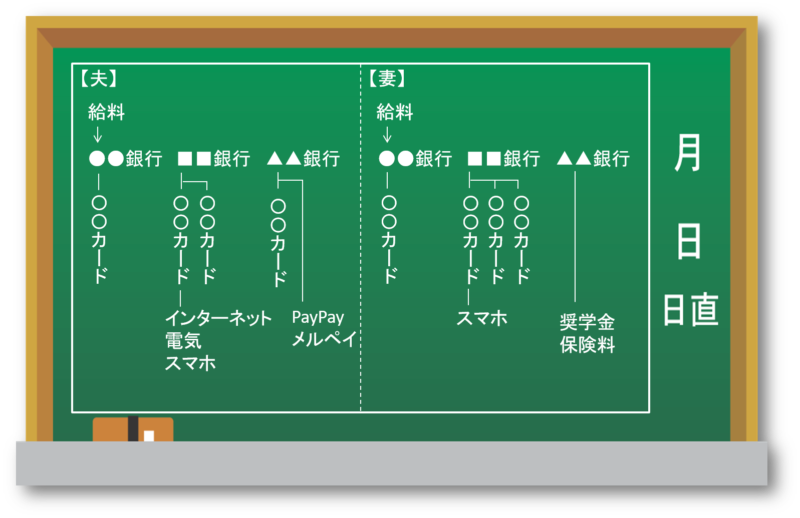

ここからは、私たち夫婦が使っている実際の「手書き家計簿」を紹介していきます。

直伝「手書き家計簿」の7ルール

- ルール1:生活費、臨出費、分析の3シート使用

- ルール2:[生活費]週1回振り返りたい曜日を一番右に配置

- ルール3:[生活費]給与所得の受取日が1日目

- ルール4:[生活費]中身は食費、外食費、日用品の3つ

- ルール5:[臨出費] 上記3つ以外は臨出費

- ルール6:[分析] 1週間ごとに収支を確認

- ルール7:[分析]1か月最終日に総収支を確認

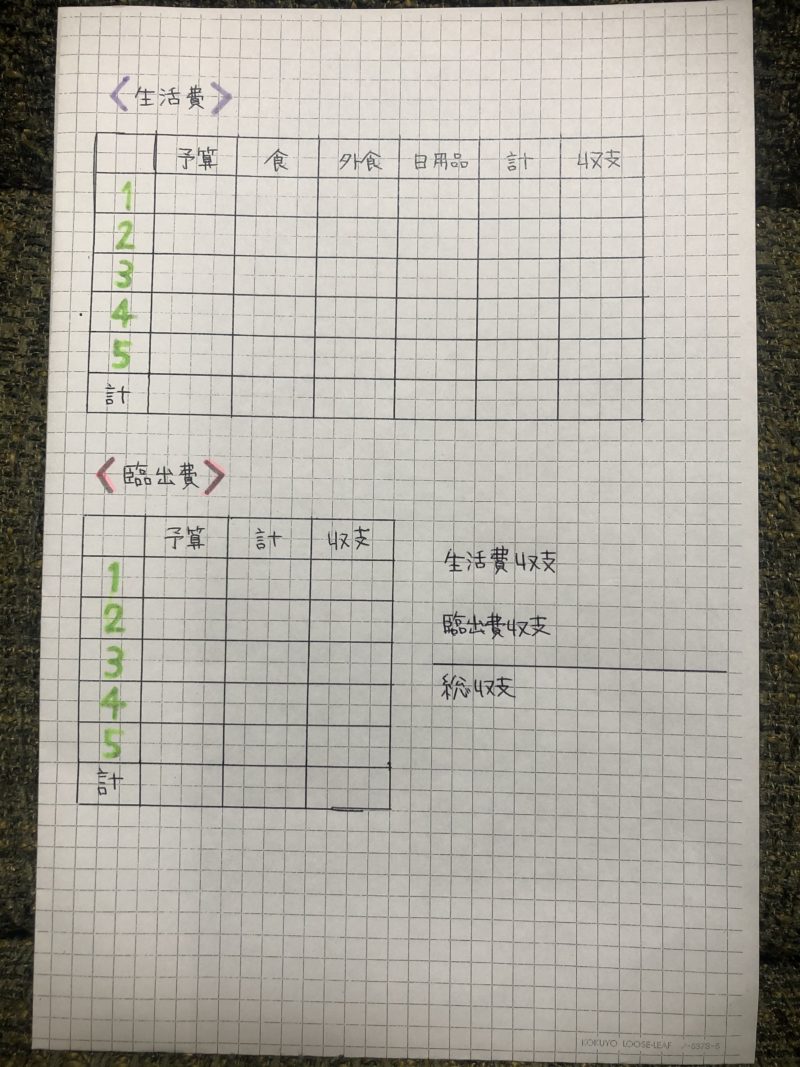

ルール1: 生活費、臨出費、分析の3シート使用

まずは、1か月のうちに使う3枚のシートの原紙をご覧ください。この原紙を1年分(12枚)コピーしておいて使います。

それぞれのシートを詳しく見ていきましょう。

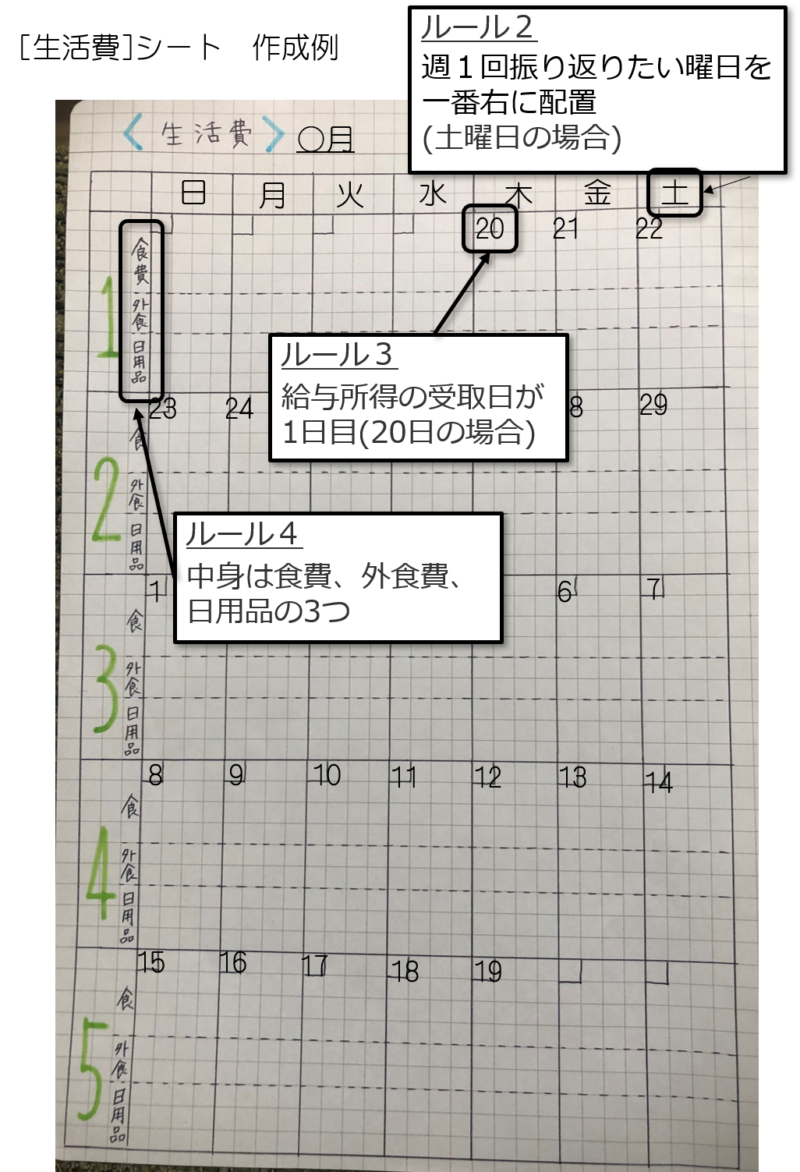

ルール2:[生活費] 週1回振り返りたい曜日を一番右に配置

夫婦で週1回振り返りたい曜日を一番右に配置します。火曜日に時間が取れそうなら一番右は火曜日とし、それに応じて曜日を並べていきます。

ルール3:[生活費] 給与所得の受取日が1日目

曜日を決めたら、給料日の受取日を1日目とします。このように設定することで、1か月間この給料でやりくりしていかなければならないということを強く意識できます。

ルール4:[生活費] 中身は食費、外食費、日用品の3つ

この中身の項目は各家庭で決めてよいところで、我が家はこの3つ。項目数はできるだけ少ないほうがやりやすいです。我が家はこれ以外は固定費もしく「固定費化」した出費です。

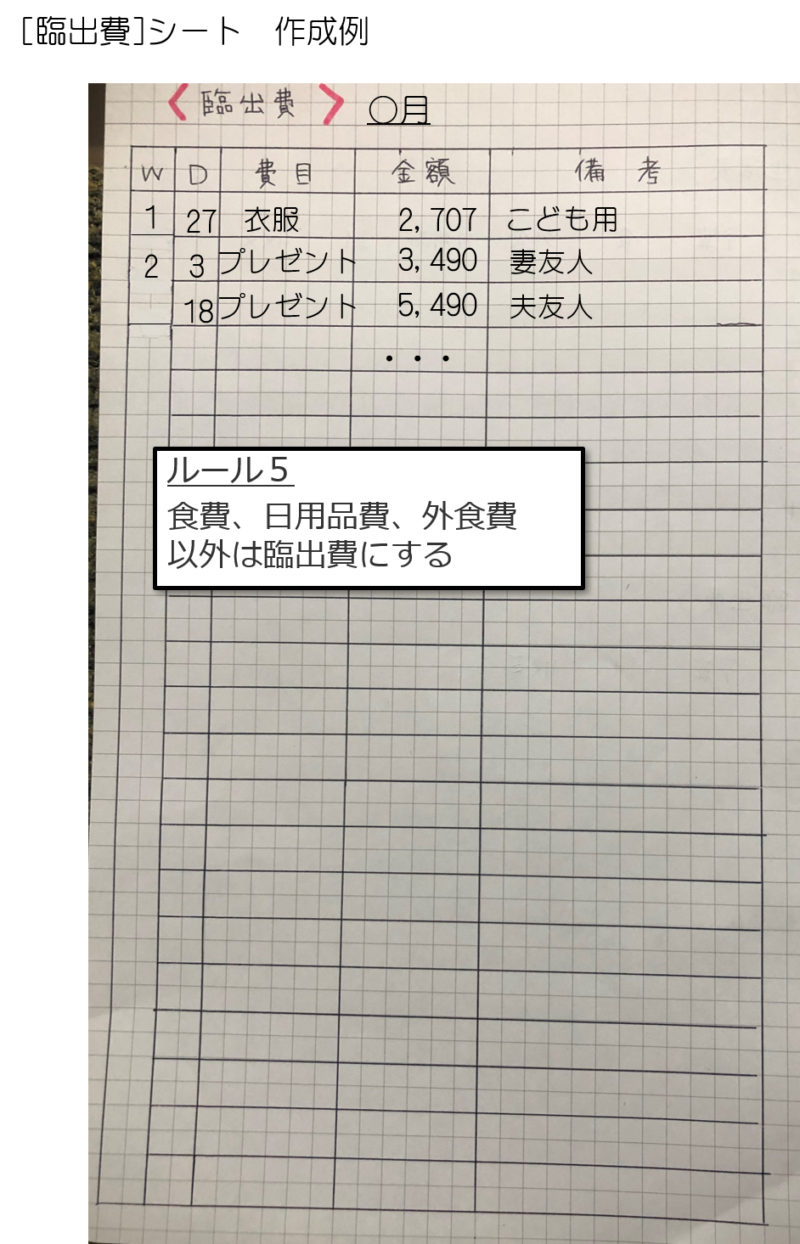

ルール5:[臨出費] 生活費以外は臨出費

食費、外食費、日用品費のほかの項目は、全てこの[臨出費]です。Wの列には1週終わるごとに横線を入れていきます。

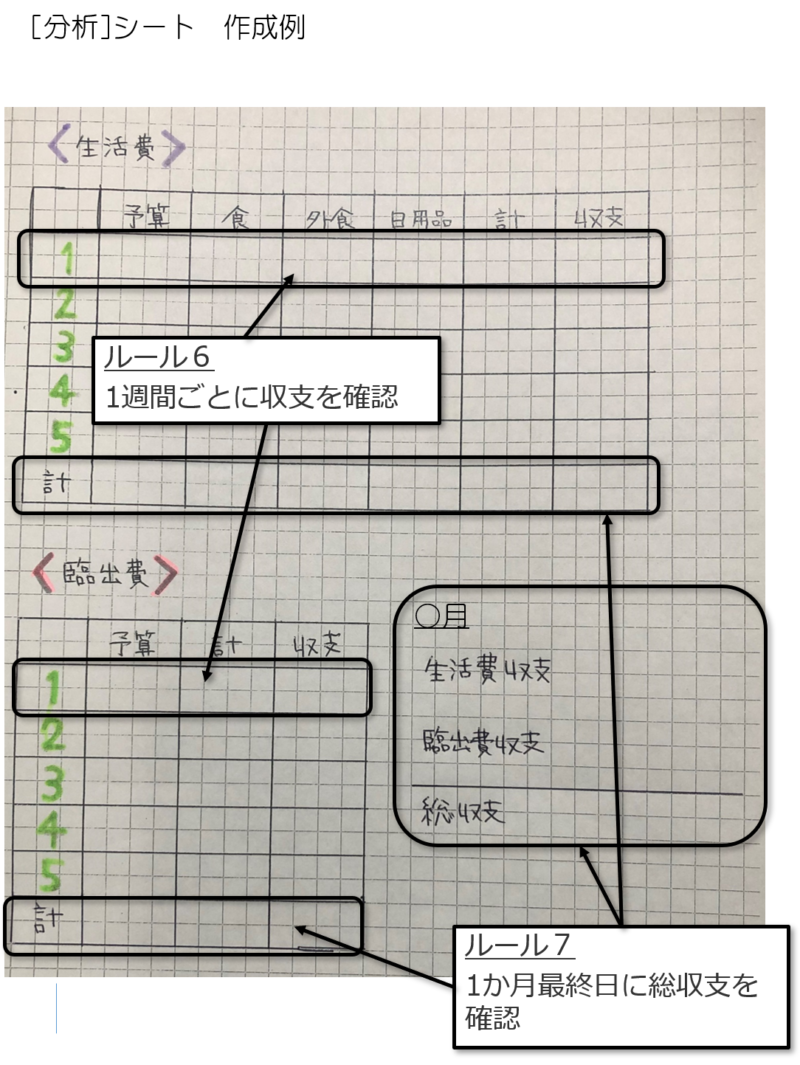

ルール6:[分析] 1週間ごとに収支を確認

1週目が終わったら、[生活費][臨出費]それぞれの1週目の行を埋めていきます。ここで週ごとの収支が明らかになっていきます。ここに書いた金額は、週ごとに出費を見直せるきっかけになります。なんでプラスだったのか、マイナスだったのかを各シートを見て検証していきましょう(最重要ポイント!)。

予算は1・2か月これを実施してみてから決めても良いです。なにも考えずに過ごした月と、かなり節約して過ごした月とで平均をとってみるのも良いでしょう。

ルール7:[分析] 1か月最終日に総収支を確認

今までの作業はこれを明らかにしたくてやっていたようなもの。ここでマイナスとならないよう、週ごとの収支で細切れに見直していくことが本当に大切です。

総収支がマイナスだと結構へこむ…

まとめ

いかがでしたでしょうか。

バーッと書いてきましたが、いま一度、節約できる家計にするための3ステップを確認します。

どんな銀行やカードを使用していて、固定費はどこから流れていくのか、一体自分たちはいくら資産を持っているのか、月にどれくらい使っているのかをまずは把握すること。

まずは敵を知らなければ守ることも攻め込むこともできません。

できるだけ早い段階でこの3ステップを踏んでしまえば、あとは改善していけば良いのです。節約できる家計は自分たちの手で作り出すもの!

こちらを参考にしながら、自分たちに合った方法で「節約できる家計」を目指してくださいね。

おまけ

文中に出てきた要チェックポイントを一覧で載せておきます。

- ⓪ 契約している「銀行」は抜けもれなく全て書き出す!

- ① ムダに年会費を払っているカードは即時解約する!

- ② 銀行から直接払っている固定費は、カードを経由して払えないか調べる!

- ③ 固定費は可能な限り一つのカードに集約する!

- ④ 給料受け取りは「楽天銀行」が◎!

- ⑤ 無料版の登録数(10個)に抑えられるよう「銀行」と「カード」を整理する!

- ⑥ 「証券口座」を登録するか否かは個人判断で!

- ⑦ “固定費以外の”のものも、できるだけ”固定費化”する!

- ⑧ 「手書き家計簿」はフォーマットを徹底的に作り込む!

▼こちらでは「お金」に関するおすすめ本を紹介しています

私の「お金」に関する考え方を変え、人生を変えたといっても過言ではないおすすめ本だけを紹介しています(随時更新)。

コメント